Zakup samochodu ciężarowego stanowiącego majątek firmy należy właściwie zaksięgować w systemie, a pojazd wprowadzić do ewidencji środków trwałych. Sposób jego księgowania w systemie uzależniony jest od otrzymanego dokumentu zakupu oraz sposobu użytkowania pojazdu w działalności.

Jak zaksięgować zakup samochodu ciężarowego?

Zakup samochodu ciężarowego do systemu można wprowadzić na dwa sposoby, w zależności od rodzaju dokumentu zakupu:

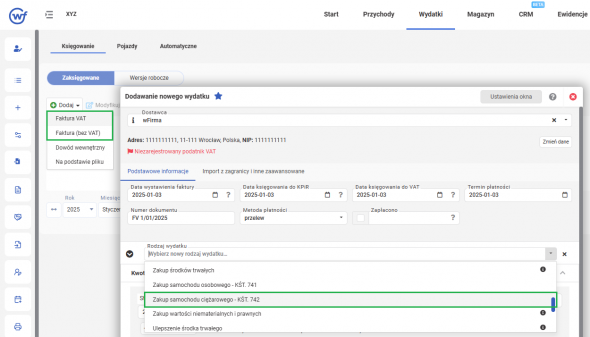

Faktura VAT: WYDATKI »KSIĘGOWANIE » DODAJ » FAKTURA VAT » MAJĄTEK TRWAŁY » ZAKUP SAMOCHODU CIĘŻAROWEGO - "KŚT. 742".

Umowa kupna-sprzedaży, faktura VAT marża, faktura bez VAT, rachunek: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA (BEZ VAT) » MAJĄTEK TRWAŁY » ZAKUP SAMOCHODU CIĘŻAROWEGO - "KŚT. 742".

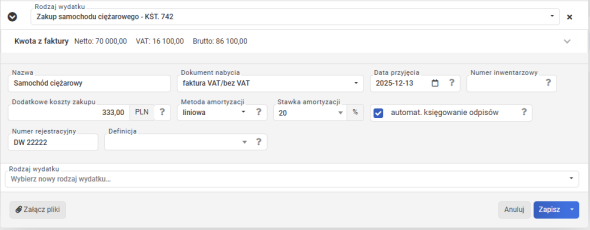

Na tym etapie system wymusi uzupełnienie danych dotyczących samego pojazdu:

- Nazwa - wprowadzamy nazwę pojazdu;

- Dokument nabycia - faktura VAT/bez VAT lub umowa sprzedaży (jeśli wprowadzamy nabycie na podstawie umowy kupna-sprzedaży)

- Data przyjęcia - data od której dokonujemy przyjęcia środka trwałego do firmy. Odpisy amortyzacyjne będą naliczane od miesiąca następującego po miesiącu, w którym wprowadzono środek trwały do ewidencji środków trwałych;

- Numer inwentarzowy - wprowadzamy unikalny identyfikator przypisywany każdemu środkowi trwałemu w firmie. Służy do rozpoznawania i ewidencji danego składnika majątku;

- Dodatkowe koszty zakupu - wprowadzamy wartość zwiększającą wartość środka trwałego np. opłaty rejestracyjne;

- Metodę amortyzacji - wybieramy z listy jedną z dostępnych metod amortyzacji: liniową, degresywną (później konieczne jest uzupełnienie współczynnika), indywidualną, jednorazową;

- Stawkę amortyzacji - stawkę amortyzacji automatycznie podpowie system, można ją zmienić wpisując ją ręcznie;

- Numer rejestracyjny - wprowadzamy numer rejestracyjny pojazdu

- Definicja:

- powyżej 3,5 t i poniżej z VAT-1/VAT-2 - oznacza pojazd spełniający warunki uznania go za pojazd ciężarowy, czyli powyżej 3,5t lub poniżej 3,5t konstrukcyjnie przeznaczony do działalności (posiadający jeden rząd siedzeń i aktualne VAT-1 lub VAT-2 jako dodatkowe badanie techniczne potwierdzone zaświadczeniem z OSKP). Dla tego pojazdu nie ma obowiązku prowadzenia kilometrówki i przysługuje odliczenie VAT 100% i 100% kosztów eksploatacyjnych bez obowiązku prowadzenia kilometrówki dla celów VAT,

- poniżej 3,5 tony bez VAT-1/VAT-2 - oznacza pojazd niespełniający warunków uznania go za pojazd ciężarowy, czyli poniżej 3,5 tony masy całkowitej pojazdu, brak aktualnego VAT-1 lub VAT-2, czyli brak zaświadczenia z OSKP. Dla pełnego odliczenia podatku VAT od wydatków związanych z tym pojazdem pojawia się obowiązek prowadzenia kilometrówki.

Jeśli w polu DEFINICJA wybraliśmy "poniżej 3,5t bez VAT-1/VAT-2" to pojawią się dodatkowe pola do uzupełnienia:

- Sposób użytkowania:

- PRYWATNIE I W DZIAŁALNOŚCI - oznacza 50% odliczenia podatku VAT (w przypadku czynnego podatnika VAT) oraz 75% odliczenia kosztów eksploatacji,

- TYLKO W DZIAŁALNOŚCI - oznacza 100% odliczenia podatku VAT (dotyczy czynnego podatnika VAT) oraz 100% ujmowania kosztów przy wydatkach związanych z użytkowaniem pojazdu pod warunkiem zgłoszenia pojazdu na druku VAT-26 w urzędzie oraz prowadzenia szczegółowej kilometrówki do VAT.

- Emisja CO2-

- poniżej 50g/km - system zastosuje limit amortyzacji 150 tys.

- 50g/km i powyżej - system zastosuje limit amortyzacji 100 tys.

Sprawdź instrukcję - Gdzie można znaleźć emisję CO2 dla pojazdu?

Sprawdź w naszym kalkulatorze emisji CO2 - » link do kalkulatora «

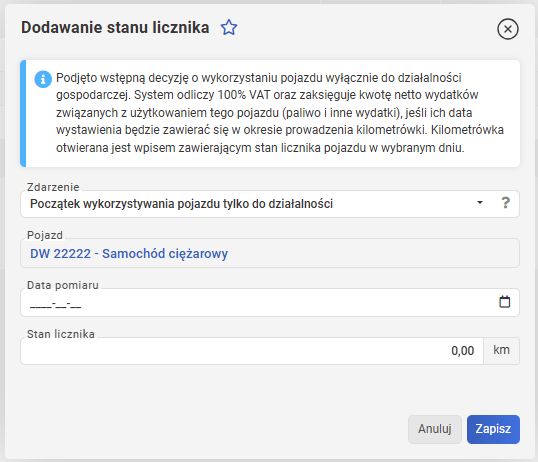

W przypadku użytkowania pojazdu TYLKO W DZIAŁALNOŚCI wyświetli się po zapisaniu faktury dodatkowe okno, w którym należy uzupełnić aktualny stan licznika oraz datę pomiaru:

Zakup samochodu ciężarowego - rozliczenie w ewidencjach

Po zapisaniu samochód zostanie ujęty nie tylko w ewidencji środków trwałych, ale również w ewidencji pojazdów, która znajduje się w zakładce EWIDENCJE » POJAZDY.

W rejestrze VAT zakupu zostanie ujęta wartość odliczonego podatku.

Do Księgi Przychodów i Rozchodów będą trafiały odpisy amortyzacyjne zgodnie z planem amortyzacji, który można zobaczyć w zakładce EWIDENCJE » ŚRODKI TRWAŁE.

- 150.000 zł (limit obowiązujący od 2019 r. dla składników majątku wprowadzonych po 31 grudnia 2018 r. do 31 grudnia 2025 r.).

- 150 000 zł - pojazd posiada emisję CO2 poniżej 50g/km i został wprowadzony od 1 stycznia 2026 r.,

- 100 000 zł - pojazd posiada emisję CO2 równą lub powyżej 50g/km i został wprowadzony od 1 stycznia 2026 r.,

W związku z czym dla samochodów o wartości początkowej powyżej wskazanego limitu system automatycznie będzie ujmował odpisy amortyzacyjne w proporcji do wskazanego limitu.

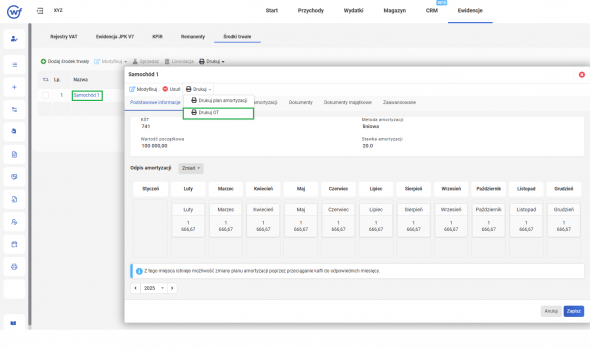

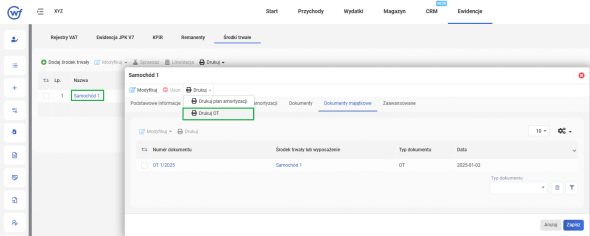

Przyjęcie samochodu ciężarowego - OT

System automatycznie wygeneruje dokument OT, który należy wydrukować z zakładki EWIDENCJE » ŚRODKI TRWAŁE poprzez kliknięcie w nazwę danego środka trwałego i wybranie opcji DRUKUJ » DRUKUJ OT