Ulga na złe długi to sposób na odzyskanie podatku należnego od dokonanej transakcji, za którą przedsiębiorca nie otrzymał zapłaty w określonym ustawowo terminie 90 dni, licząc od dnia upływu terminu płatności określonego na fakturze. Ulga na złe długi powoduje skutki zarówno po stronie wierzyciela i dłużnika. Sprawdź, kiedy wystąpi korekta podatku VAT naliczonego z tytułu ulgi na złe długi po stronie nabywcy!

Ulga na złe długi w podatku VAT- co mówią przepisy?

Zgodnie z art. 89b pkt 1 ustawy o VAT przedsiębiorca zobowiązany jest dokonać korekty podatku naliczonego w przypadku nieuregulowania należności wynikającej z faktury dokumentującej dostawę towarów lub świadczenie usług na terytorium kraju. W związku z czym występuje konieczność dokonania korekty podatku VAT w momencie, w którym faktura VAT zakupu nie została uregulowana w przeciągu 90 dni od terminu płatności wskazanym na dokumencie zakupu.

Ulga za złe długi a oznaczanie płatności faktur kosztowych

Bardzo istotny w związku z tym jest fakt oznaczania faktur jako opłaconych po faktycznym dokonaniu płatności. W systemie można zrobić to na trzy sposoby:

podczas księgowania wydatku - zaznaczając okno w wierszu ZAPŁACONO lub wprowadzając w nim uregulowaną kwotę zapłaty oraz określając datę rozliczenia wydatku,

poprzez zaznaczenie konkretnej faktury w zakładce WYDATKI » KSIĘGOWANIE i wybranie z górnego menu opcji ROZLICZ, gdzie następnie w pojawiającym się oknie należy wprowadzić datę, kwotę i metodę zapłaty,

w zakładce WYDATKI » KSIĘGOWANIE wybierając odpowiednio w prawym dolnym rogu filtr NIEROZLICZONY, a następnie zaznaczając odpowiedni dokument i wybierając opcję ROZLICZ, gdzie w oknie które się pojawi należy wprowadzić metodę, datę i kwotę zapłaty.

- w zakładce START » BANK poprzez sparowanie transakcji z banku z fakturą.

Automatyczna korekta podatku VAT naliczonego - ulga na złe długi

System monitoruje wszystkie wpisy według wcześniej opisanych zasad. Więc księgując wydatek niezbędne jest oznaczenie opłacenia wydatku zgodnie z stanem faktycznym.

Generując deklarację VAT poprzez zakładkę START » PODATKI » PODATEK VAT» DODAJ DEKLARACJĘ » DEKLARACJA VAT 7/DEKLARACJA VAT 7K za okres, w którym korekta podatku VAT powinna nastąpić, system zaprezentuje informację o wydatkach, które będą podlegały korekcie:

Natomiast, gdy po jej dokonaniu zobowiązanie zostanie w całości lub w części uregulowane informację tę należy wprowadzić do systemu rozliczając fakturę według wcześniej podanych wskazówek. Wówczas faktury zostaną również ujęte w korekcie odliczeń podatku VAT zwiększając VAT naliczony o całą wartość podatku z faktury (gdy została opłacona w całości) lub proporcjonalnie (gdy faktura została uregulowana w części).

- wewnątrzwspólnotowego nabycia towarów (WNT),

- importu usług regulowanego art. 28b ustawy o VAT,

- importu usług,

- importu towarów regulowanego art. 33a. ustawy o VAT,

gdyż przy ich rozliczaniu podatek VAT jest ujmowany zarówno w rejestrze VAT zakupu, jak i w rejestrze VAT sprzedaży. Są to transakcje neutralne na gruncie podatku od towarów i usług (VAT).

Ręczne wykazanie ulgi na złe długi podatku VAT naliczonego

W celu dokonania w systemie ręcznego wpisu dotyczącego korekty z tytułu ulgi na złe długi w podatku naliczonym należy przejść do zakładki: EWIDENCJE » REJESTRY VAT » REJESTR VAT ZAKUPÓW » DODAJ WPIS.

W oknie, które się pojawi należy podać dane z faktury, której dotyczy ulga na złe długi.

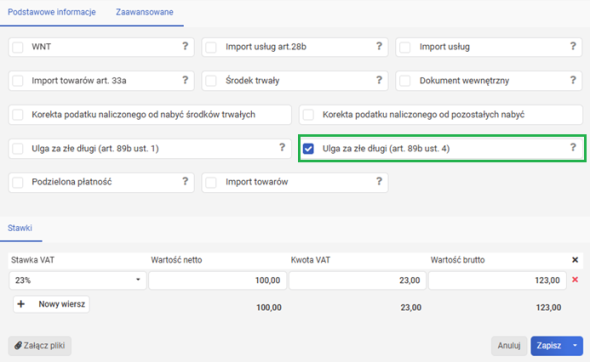

Jeśli wpis dotyczy opłaconej faktury po terminie 90 dni od upływu terminu płatności za nią, co do której ulga na złe długi została ujęta poza systemem, wówczas w polu DATA KSIĘGOWANIA DO VAT należy wprowadzić termin zapłaty za fakturę. Następnie przy odpowiedniej stawce podatku należy wprowadzić kwotę korekty z tytułu ulgi. Automatycznie zostanie obliczona kwota podatku VAT. W polu RODZAJ należy wybrać ZAKUP. Następnie, należy przejść do podzakładki ZAAWANSOWANE i zaznaczyć opcję ULGA NA ZŁE DŁUGI (ART. 89B UST. 4).

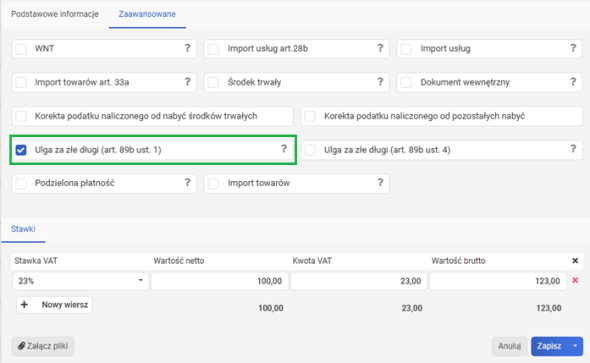

Jeśli wpis dotyczy nieopłaconej faktury, wówczas w polu DATA KSIĘGOWANIA DO VAT należy wprowadzić 90. dzień od upływu terminu płatności za fakturę. Następnie przy odpowiedniej stawce podatku należy wprowadzić kwotę korekty z tytułu ulgi poprzedzoną znakiem minus (ulga może dotyczyć całości wartości faktury lub jej części). Automatycznie zostanie obliczona kwota podatku VAT, która również zostanie wykazana ze znakiem minus. W polu RODZAJ należy wybrać KOREKTA ZAKUPU. Następnie, należy przejść do podzakładki ZAAWANSOWANE i zaznaczyć opcję ULGA NA ZŁE DŁUGI (ART. 89B UST. 1).

Schematy księgowe - pełna księgowość dla biur rachunkowych

W przypadku korzystania z wzorcowego planu kont schemat księgowy do ulgi na złe długi tworzy się automatycznie dzięki czemu po zrealizowaniu przez system korekty podatku naliczonego z tytułu ulgi za złe długi pojawia się automatyczny wpis w zakładce EWIDENCJE » REJESTR KSIĘGOWAŃ oraz na szczegółach faktury w podzakładce DEKRETACJA