Członkowie zarządu mogą otrzymywać wynagrodzenie na podstawie umowy o pracę lub na podstawie powołania. W pierwszym przypadku należy ich rozliczyć w taki sam sposób, jak pozostałych pracowników spółki. Natomiast w przypadku powołania, w celu rozliczenia wynagrodzenia powinna zostać dodana umowa organu zarządzającego.

Dodanie członka zarządu do systemu

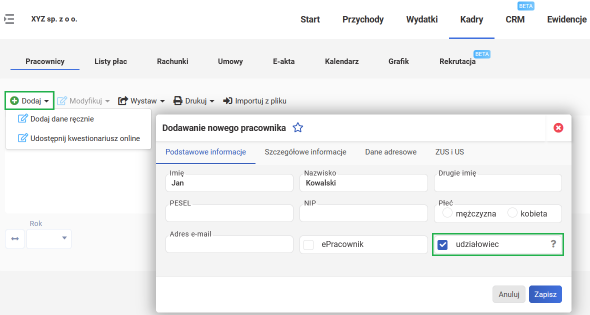

W celu rozliczenia wynagrodzenia członka zarządu w pierwszej kolejności należy dodać go do systemu w zakładce KADRY » PRACOWNICY » DODAJ i uzupełnić wymagane pola. Jeśli osoba posiada udziały w danej firmie należy zaznaczyć opcję UDZIAŁOWIEC.

Umowa organu zarządzającego

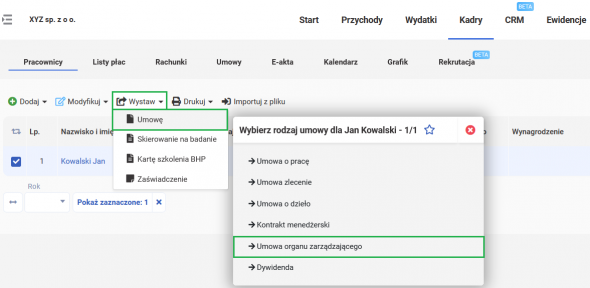

Umowę organu zarządzającego można dodać w szczegółach pracownika po kliknięciu w imię i nazwisko pracownika z dowolnego miejsca w systemie lub w zakładce:

- KADRY » PRACOWNICY » WYSTAW » UMOWĘ » UMOWA ORGANU ZARZĄDZAJĄCEGO bezpośrednio po wprowadzeniu danych pracownika bez konieczności przechodzenia do innych zakładek,

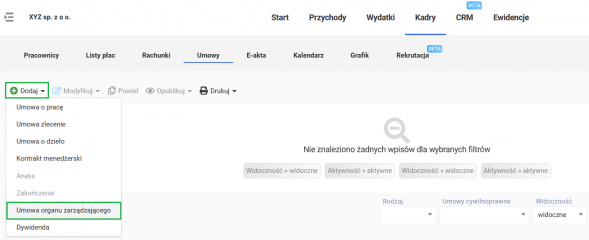

- KADRY » UMOWY » DODAJ » UMOWA ORGANU ZARZĄDZAJĄCEGO.

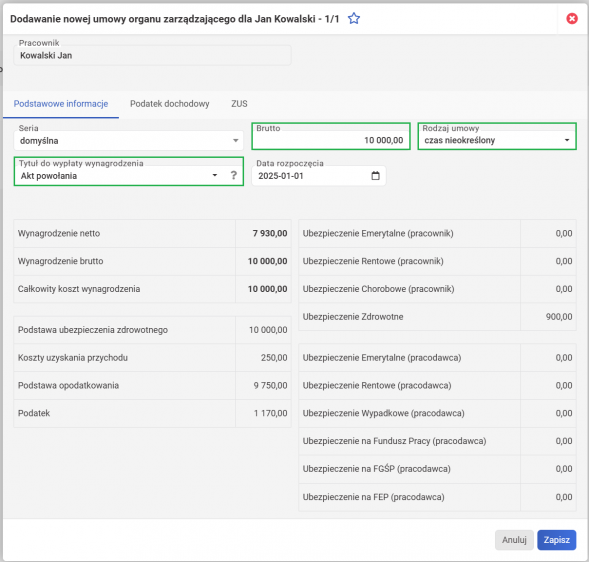

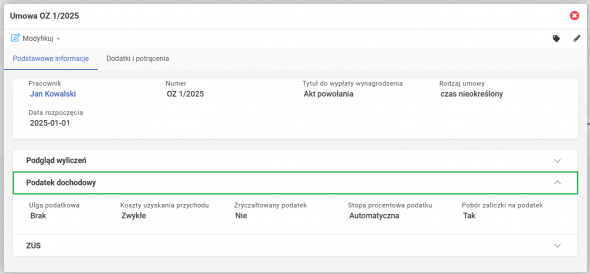

Podstawowe informacje

W oknie dodawania umowy należy w polu Tytuł do wypłaty wynagrodzenie wybiera się AKT POWOŁANIA. W oknie dodawania umowy należy wybrać wynagrodzenie w kwocie Brutto oraz Rodzaj umowy: możliwe opcje to czas określony lub nieokreślony.

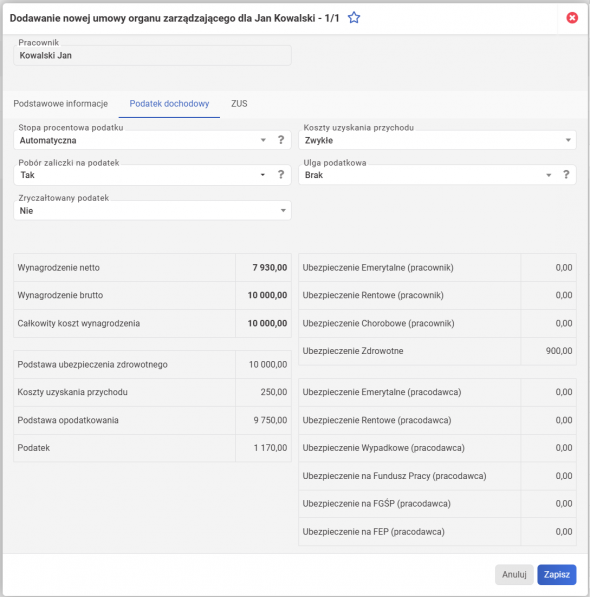

Podatek dochodowy

W zakładce PODATEK DOCHODOWY należy również ustawić:

- Stopę procentową podatku (automatyczny, pierwszy (12%), drugi (32%)). Opcja AUTOMATYCZNY jest podstawiana domyślnie, wtedy system samodzielnie będzie pilnował momentu przekroczenia pierwszego progu podatkowego i po przekroczeniu dochodu w kwocie 120 tys. zł będzie naliczony podatek 32%. Wybierając pierwszy próg system będzie naliczał cały czas 12%, nawet w momencie przekroczenia. Przy wyborze drugiego progu zaliczka będzie naliczana od stawki 32%;

- Koszty uzyskania przychodu (zwykłe / brak). Opcja ZWYKŁE jest podstawiana domyślnie - wtedy podczas wyliczania wynagrodzenia zostanie zastosowane kwota 250 zł. Gdy wybierze się BRAK, wówczas koszty nie będą stosowane.

- Pobór zaliczki na podatek (tak / nie). Opcja TAK jest podstawiana domyślnie -wtedy podczas wyliczania wynagrodzenia zostanie wyliczona zalicza na podatek. Gdy osoba złożyła wniosek o niepobieranie zaliczek wówczas należy wybrać NIE i zaliczki nie będą naliczane.

- Ulga podatkowa (brak, cała ulga, 1/2 ulgi, 1/3 ulgi, podwójna). Opcja BRAK jest podstawiana domyślnie - wtedy podczas wyliczania wynagrodzenia kwota zmniejszająca podatek nie zostanie zastosowana. Jeżeli osoba złożyła wniosek o zastosowanie kwoty zmniejszającej podatek wówczas należy zaznaczyć odpowiednią opcję.

- Zryczałtowany podatek (nie /tak). Opcja NIE jest podstawiana domyślnie. Natomiast, gdy umowę organu zarządzającego zawarto z cudzoziemcem, który nie posiada polskiego certyfikatu rezydencji wówczas należ wybrać opcję TAK. Wówczas zostanie zastosowany zryczałtowany podatek 20%. Wówczas po zakończeniu roku takiej osobie będzie można wystawić IFT-1/IFT-1R, a zaliczki zostaną wykazane na PIT-8AR.

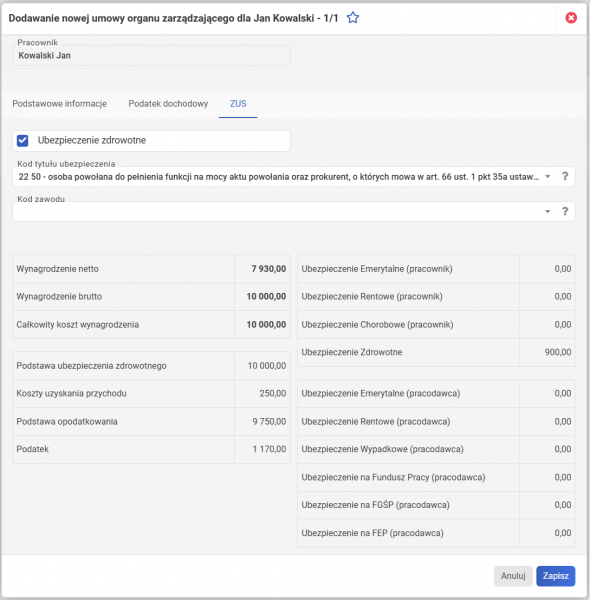

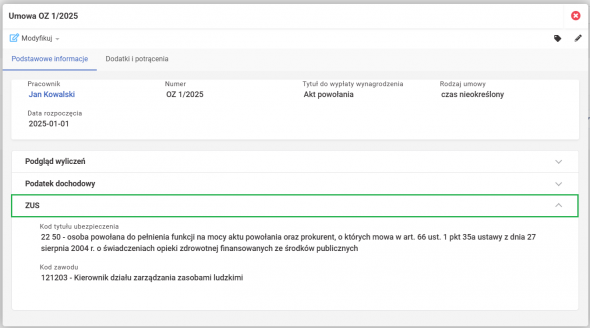

ZUS

Począwszy od 2022 r. wynagrodzenie członków zarządu pełniących swą funkcję na podstawie aktu powołania jest pomniejszane o składkę na ubezpieczenie zdrowotne. Zmiany te oznaczają, że od 2022 roku istnieje obowiązek zgłoszenia członka zarządu do ubezpieczenia zdrowotnego przez spółkę oraz obowiązek naliczenia i zapłaty składki zdrowotnej przez spółkę. Składka zdrowotna jest obowiązkowa i wynosi 9% od wysokości wynagrodzenia brutto, składki tej nie można odliczyć od podatku.

Opłacanie składki zdrowotnej dotyczy członków zarządu pobierających wynagrodzenie za pełnienie funkcji w zarządzie. Nieważne kiedy nastąpi wypłata tego wynagrodzenia - co miesiąc, czy jednorazowo na koniec kadencji. Dlatego, jeśli w umowie powołania lub w aktualizujących ją aktach znajduje się zapis o wynagrodzeniu, to konieczne jest zgłoszenie członka zarządu do ZUS. W miesiącach kiedy to wynagrodzenie nie jest wypłacane członek zarządu w dalszym ciągu powinien być zgłoszony do ubezpieczenia zdrowotnego, a na raportach rozliczeniowych RCA wykazuje się go z zerowymi składami. Nie zgłasza się do ZUS członków zarządu pełniących swoją funkcję bez wynagrodzenia (chodzi o zapis wynagrodzenia w umowie).

Rozliczenie składki zdrowotnej należy oznaczyć podczas tworzenia umowy w zakładce ZUS, zaznaczając pole Ubezpieczenie zdrowotne. W tej zakładce można również wskazać Kod tytułu ubezpieczenia oraz Kod Zawodu.

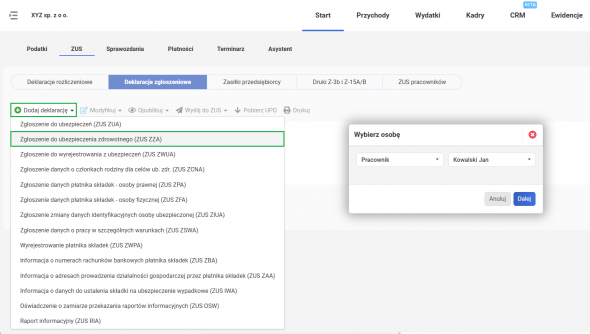

Aby dodać zgłoszenie dla członka zarządu należy przejść do START » ZUS » DEKLARACJE ZGŁOSZENIOWE » DODAJ DEKLARACJĘ » ZUS ZZA.

Dane jakie się pojawią w oknie zostaną zaczytane automatycznie z umowy. Jako kod tytułu ubezpieczenia należy podać kod 22 50.

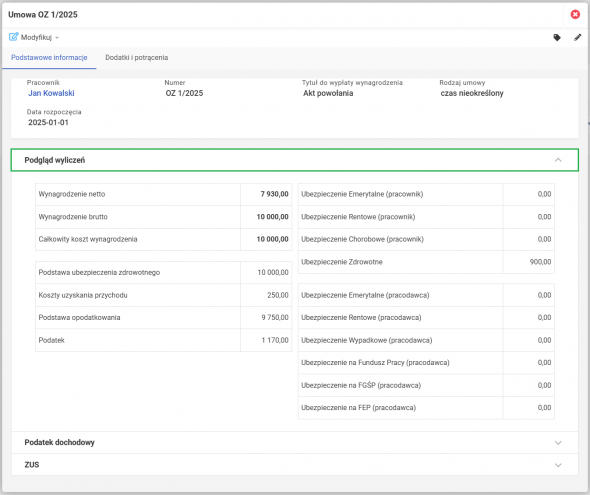

Szczegóły umowy organu zarządzającego

Po zdefiniowaniu umowy w dowolnym momencie można zweryfikować jej szczegóły. W tym celu wystarczy z dowolnego miejsca w systemie kliknąć w numer umowy, co spowoduje otwarcie jej szczegółów.

Możliwa jest weryfikacja szczegółów umowy w zakresie:

- Podglądu wyliczeń,

- Podatku dochodowego,

- ZUS.

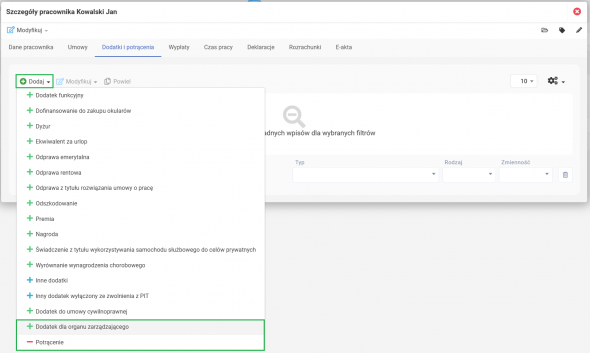

Dodatki i potracenia do umowy

W systemie możliwe jest wprowadzanie dodatków i potrąceń dla organów zarządzających. Wystarczy w KADRY » PRACOWNICY po kliknięciu na imię i nazwisko pojawi się okno, w którym w zakładce DODATKI I POTRACENIA można wprowadzić DODATEK DLA ORGANU ZARZĄDZAJĄCEGO oraz POTRĄCENIE.

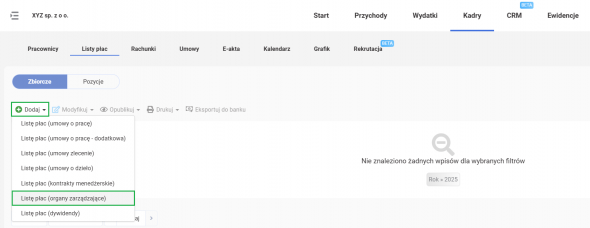

Rozliczenie wynagrodzenia na podstawie listy płac

Umowa organu zarządzającego powinna zostać rozliczona na podstawie listy płac, którą należy wygenerować w zakładce KADRY » LISTY PŁAC » ZBIORCZE » DODAJ.

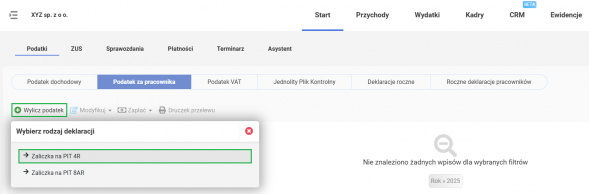

Generowanie zaliczki na podatek PIT-4 i PIT-8AR

Podatek dochodowy naliczony od wynagrodzenia członków zarządu należy wyliczyć w zakładce START » PODATKI » PODATEK ZA PRACOWNIKA » WYLICZ PODATEK » ZALICZKA NA PIT 4R.

Gdy w umowie wybrano zryczałtowany podatek wówczas zaliczki na podatek od wynagrodzenia członków zarządu wówczas należy wybrać ZALICZKA NA PIT 8AR

Deklaracje roczne

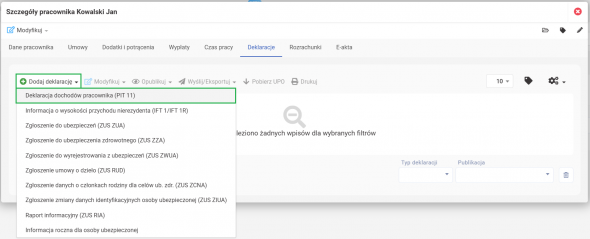

Jeżeli wynagrodzenie dla organu zarządzającego opodatkowane jest na zasadach ogólnych, to po zakończonym roku należy wykazać dochód na deklaracji PIT-11.

W tym celu należy przejść do zakładki:

- START » PODATKI » ROCZNE DEKLARACJE PRACOWNIKÓW » DODAJ DEKLARACJĘ » DEKLARACJA DOCHODÓW PRACOWNIKA (PIT-11),

lub - KADRY » PRACOWNICY » SZCZEGÓŁY PRACOWNIKA » DEKLARACJE » DODAJ DEKLARACJĘ » DEKLARACJA DOCHODÓW PRACOWNIKA (PIT-11).

Dochody organu zarządzającego powinny zostać wykazane w pozycji E 5.

Gdy zastosowano zryczałtowany podatek w wysokości 20% na koniec roku przedsiębiorca powinien sporządzić odpowiednią deklarację podatkową dla nierezydenta na formularzu IFT-1/IFT-1R z poziomu zakładki START » PODATKI » ROCZNE DEKLARACJE PRACOWNIKÓW » DODAJ DEKLARACJĘ » IFT-1/IFT-1R lub KADRY » PRACOWNICY » SZCZEGÓŁY PRACOWNIKA » DEKLARACJE » DODAJ DEKLARACJĘ » IFT-1/IFT-1R.

Po zakończeniu roku należy wygenerować również zbiorczą deklarację roczną PIT-4R lub PIT-8AR w zakładce START » PODATKI » DEKLARACJE ROCZNE » DODAJ DEKLARACJĘ » ROCZNA ZBIORCZA DEKLARACJA DOCHODÓW PRACOWNIKÓW (PIT-4R) / ROCZNA ZBIORCZA DEKLARACJA O ZRYCZAŁTOWANYM PODATKU DOCHODOWYM (PIT 8AR).