Użytkownicy korzystający z pakietu Księgowość online lub Księgowość online + Rozbudowany magazyn mogą w systemie wFirma.pl wygenerować zeznania roczne z działalności gospodarczej, jak również zbiorcze deklaracje roczne dotyczące zaliczek za pracowników.

W przypadku:

- rozliczenia wspólnie z małżonkiem należy postąpić zgodnie z artykułem pomocy: Rozliczenie z małżonkiem na PIT-36 w systemie wfirma.pl

- rozliczenia przychodów z zagranicy należy postąpić zgodnie z artykułem pomocy: Dochody z zagranicy w zeznaniu rocznym w systemie wfirma.pl

- Etatu, umowy o działo i działalności należy postąpić zgodnie z artykułem pomocy: Przychody z pracy i działalność gospodarcza w zeznaniu rocznym

- otrzymania PIT od ZUS i prowadzenia działalności należy postąpić zgodnie z artykułem pomocy: PIT od ZUS a działalność gospodarcza - rozliczenie roczne

Zeznania roczne z działalności gospodarczej - jak wygenerować?

W celu przygotowania zeznania rocznego z działalności gospodarczej należy przejść do zakładki START » PODATKI » DEKLARACJE ROCZNE » DODAJ DEKLARACJĘ i następnie wybrać jeden z odpowiednich formularzy:

- Roczna deklaracja podatku dochodowego na zasadach ogólnych (PIT 36),

- Roczna deklaracja liniowego podatku dochodowego (PIT 36L),

- Roczna deklaracja zryczałtowanego podatku dochodowego (PIT 28).

W sytuacji, gdy działalność jest prowadzona w formie spółki system automatycznie dokona wyróżnienia deklaracji z podziałem na odpowiednich wspólników.

Roczną deklarację podatku dochodowego na zasadach ogólnych (PIT 36) należy złożyć w US do 30 kwietnia za rok poprzedni.

Roczną deklarację liniowego podatku dochodowego (PIT 36L) należy złożyć w US do 30 kwietnia za rok poprzedni.

Roczną deklarację zryczałtowanego podatku dochodowego (PIT 28) należy złożyć w US do 30 kwietnia za rok poprzedni.

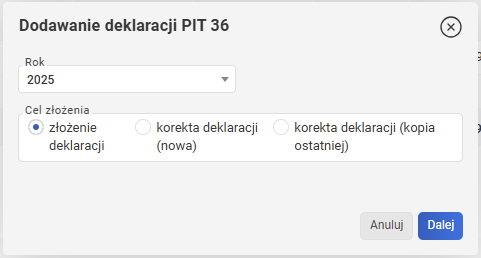

Następnie należy wybrać cel:

- złożenie deklaracji lub

- korekta deklaracji.

PIT 36 - zeznanie roczne przy opodatkowaniu na zasadach ogólnych (skala podatkowa)

PIT 36 składają osoby fizyczne rozliczające działalność na zasadach ogólnych (skala podatkowa). PIT 36 należy złożyć do 30. kwietnia za rok poprzedni.

W oknie dodawania deklaracji pojawia się podsumowanie osiągniętych przychodów oraz poniesionych kosztów w ciągu roku, a także ustalanie osiągniętego dochodu z danego roku podatkowego.

Zeznanie roczne jest uzupełniane na podstawie danych wprowadzonych w systemie (zaliczki na podatek, rozliczenia zaliczek, rozliczenia składek ZUS). Przy czym użytkownik przed wygenerowaniem deklaracji rocznej ma możliwość ich weryfikacji i ewentualnej zmiany.

W razie potrzeby istnieje możliwość ręcznego wprowadzenia informacji o zaliczkach czy składkach.

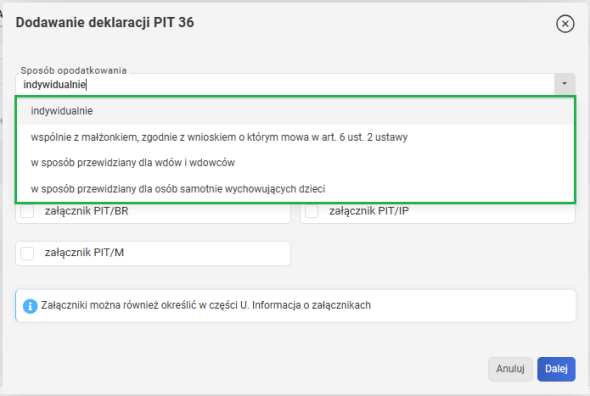

Po wybraniu DALEJ pojawi się okno, w którym można dokonać wyboru sposobu opodatkowania. Możliwy jest wybór opodatkowania:

- indywidualnego,

- wspólnie z małżonkiem, zgodnie z wnioskiem o którym mowa w art. 6 ust. 2 ustawy,

- w sposób przewidziany dla wdów i wdowców,

- w sposób przewidziany dla osób samotnie wychowujących dzieci.

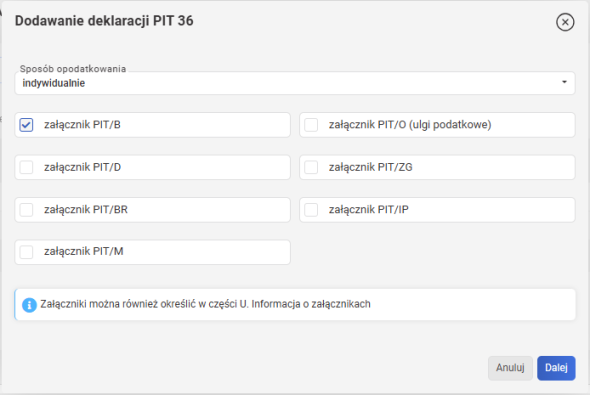

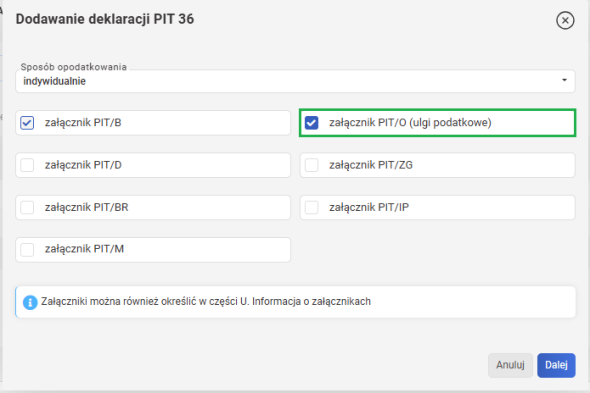

Następnie można wybrać załączniki jakie podatnik chce dodać do zeznania rocznego. Możliwy jest wybór załącznika:

- PIT/B (działalność gospodarcza),

- PIT/O (ulgi podatkowe),

- PIT/D (ulgi budowlane),

- PIT/ZG (dochody zagraniczne),

- PIT/BR (działalność badawczo rozwojowa),

- PIT/IP (ulga IP BOX),

- PIT/M (dochody małoletnich dzieci),

Jak wykazać dodatkowy zwrot z tytułu ulgi na dzieci w PIT-36?

W przypadku ulgi na dzieci należy zaznaczyć ZAŁĄCZNIK PIT/O (ULGI PODATKOWE).

W załączniku PIT/O ulgę na dziecko wykazuje się w części C., gdzie w poz. 48 należy wskazać liczbę dzieci, na które ulga przysługuje. W przypadku automatycznego wyliczenia kwota zostanie obliczona przez system.

Kolejno w części E. należy wskazać dane dzieci, uzupełniając poz. 1 PESEL lub poz. 2,3 oraz 4. Następnie w poz. 5 należy wskazać liczbę miesięcy, za które przysługuje odliczenie z tytuł ulgi na dzieci (w tym również miesiące niepełne w 2025 roku), wówczas w poz. 7 system automatycznie wyliczy kwotę ulgi (jeśli uprzednio w części C. zaznaczone było automatyczne wyliczenie).

Po wykazaniu ulgi, jeśli w zeznaniu PIT-36 kwota należnego podatku nie umożliwia pełnego odliczenia ulgi, to podatnik ma prawo uzyskać zwrot z tytułu ulgi na dzieci.

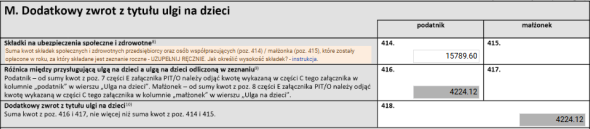

Różnica ta będzie obliczona automatycznie przez system w części M. w poz. 416 (podatnik) lub 417 (małżonek, gdy wskazane zostało wspólne rozliczenie), wówczas aby w poz. 408 wykazała się kwota zwrotu z tytułu ulgi na dzieci, należy w poz. 414 (podatnik) lub 415 (małżonek – rozliczając się wspólnie) wskazać kwotę składek na ubezpieczenie społeczne i zdrowotne.

Po wprowadzeniu kwoty składek system wyliczy w poz. 418 przysługujący dodatkowy zwrot nie większy niż kwota opłaconych składek. A jeśli kwota zwrotu będzie wyższa niż wprowadzona suma zapłaconych składek, to wykazany zostanie zwrot do wysokości opłaconych składek.

PIT 36L - zeznanie roczne przy opodatkowaniu podatkiem liniowym

Przedsiębiorcy, którzy rozliczają dochody ze swojej działalności podatkiem liniowym zobowiązani są do składania zeznania rocznego na druku PIT 36L. Termin złożenia PIT 36L przypada na 30. kwietnia roku następującego po roku, którego dotyczy deklaracja.

W oknie dodawania deklaracji PIT 36L widoczne jest podsumowanie osiągniętych przychodów oraz poniesionych kosztów w ciągu roku, a także ustalanie osiągniętego dochodu z danego roku podatkowego.

Zeznanie roczne jest uzupełniane na podstawie danych wprowadzonych do systemu (zaliczki na podatek, rozliczenia zaliczek, rozliczenia składek ZUS). Użytkownik przed wygenerowaniem deklaracji rocznej ma możliwość ich zweryfikowania i ewentualnej korekty.

W razie potrzeby istnieje możliwość ręcznego wprowadzenia informacji o zaliczkach czy składkach.

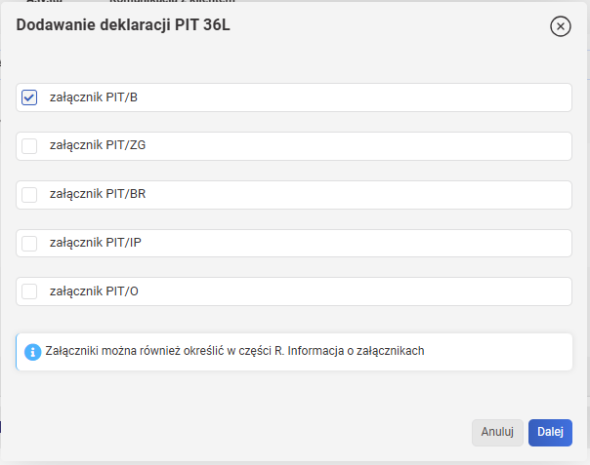

W następnym kroku można wybrać załączniki jakie podatnik chce dołączyć do zeznania rocznego. Możliwy jest wybór załącznika:

- PIT/B (działalność gospodarcza)

- PIT/ZG (dochody zagraniczne)

- PIT/BR (działalność badawczo rozwojowa)

- PIT/IP (rozliczający zyski z praw własności intelektualnej)

- PIT/O (chcący skorzystać z przysługujących ulg podatkowych)

Załączniki można również określić na ostatniej stronie zeznania rocznego w części R.

PIT 28 - zeznanie roczne na ryczałcie

Deklarację PIT 28 składa się wcześniej niż pozostałe zeznania roczne. Termin złożenia PIT-28 przypada na 30. kwietnia roku następującego po roku, którego dotyczy deklaracja.

W wygenerowanym oknie dodawania deklaracji PIT 28 znajduje się zestawienie osiągniętych przychodów z podziałem na poszczególne stawki ryczałtu - można je ręcznie zmodyfikować po oznaczeniu opcji EDYTUJ WARTOŚĆ PRZYCHODU.

Zeznanie roczne jest uzupełniane na podstawie danych wprowadzonych do systemu (zaliczki na podatek, rozliczenia zaliczek, rozliczenia składek ZUS). Użytkownik przed wygenerowaniem deklaracji rocznej ma możliwość ich zweryfikowania i ewentualnej korekty.

W razie potrzeby istnieje możliwość ręcznego wprowadzenia informacji o zaliczkach czy składkach (w przypadku składek na ubezpieczenie zdrowotne należy wpisać 50% wartości zapłaconych w danym okresie składek zdrowotnych a nie pełną kwotę zapłaconych składek).

Na tym etapie istnieje możliwość dodania załączników lub można to zrobić bezpośrednio w zeznaniu rocznym w części U.

Załączniki w zeznaniach rocznych

Załącznik PIT/B - działalność gospodarcza

Załącznik PIT/B dołączany jest do deklaracji wypełnianych przez przedsiębiorców. Załącznik ten uzupełnia się wyłącznie w przypadku przedsiębiorców rozliczających się według zasad ogólnych lub za pomocą podatku liniowego. W związku z czym, załącznik ten dotyczy wyłącznie deklaracji PIT-36 i PIT-36L (nie obejmuje PIT-28).

Załącznik PIT/O - ulgi podatkowe

Załącznik PIT/O dołączany jest do deklaracji wypełnianych w związku z skorzystaniem z ulg podatkowych. Załącznik ten uzupełnia się wyłącznie w przypadku przedsiębiorców rozliczających się według zasad ogólnych, za pomocą podatku liniowego oraz ryczałtu. W związku z czym, załącznik ten dotyczy wyłącznie deklaracji PIT-36, PIT-36L i PIT-28. Przy czym nie wszystkie ulgi każdego podatnika mogą dotyczyć.

PIT/O służy do wykazania takich ulg, jak m.in.:

- ulga na internet,

- ulga prorodzinna (na dziecko),

- ulga z tytułu przekazanych darowizn (krew, na cele kultu religijnego, na pożytek publiczny, na cele szkół),

- ulga w związku z wydatkami na cele rehabilitacyjne i związanymi z ułatwianiem wykonywania czynności życiowych,

- ulga w związku z wpłatami na IKZE,

- ulga termomodernizacyjna.

Załącznik PIT/D - ulga budowlana

Załącznik PIT/D składają wyłącznie podatnicy, którzy rozliczają nabyte w latach ubiegłych ulgi budowlane - np. ulgi odsetkowe. Załącznik ten dotyczy wyłącznie deklaracji PIT-37, PIT-36 i PIT-28. Małżonkowie, którzy rozliczają się wspólnie składają jeden załącznik - nawet jeżeli rozliczają się osobno.

Załącznik PIT/ZG - przychody z zagranicy

Załącznik PIT/ZG składają podatnicy, którzy uzyskali przychody od zagranicznych podmiotów (np. otrzymują wynagrodzenie z tytułu umowy o pracę z zagranicy) lub zarobkują wyjeżdżając do pracy za granicę (np. wyjazd za zarobkiem do kraju trzeciego). Załącznik ten dotyczy wyłącznie deklaracji PIT-36, PIT-36L, PIT-38 i PIT-39.

Więcej w tym temacie opisujemy w artykule: Jak ująć przychody z zagranicy w zeznaniu rocznym przedsiębiorcy?

Załącznik PIT/BR - ulga badawczo-rozwojowa

Załącznik PIT/BR składają podatnicy, którzy ponieśli koszty z tytułu prowadzenia działalności badawczo-rozwojowej i mają możliwość odliczenia od podstawy opodatkowania podatkiem PIT kosztów uzyskania przychodu poniesionych na tą działalność. Załącznik ten uzupełnia się wyłącznie w przypadku przedsiębiorców rozliczających się według zasad ogólnych lub za pomocą podatku liniowego. W związku z czym, załącznik ten dotyczy wyłącznie deklaracji PIT-36 i PIT-36L (nie obejmuje PIT-28).

Więcej w tym temacie opisujemy w artykule: Wydatki na działalność badawczo-rozwojową.

Załącznik PIT/IP - innovation box

Załącznik PIT/IP składają podatnicy, którzy decydują się na skorzystanie z preferencyjnego opodatkowania stawką 5% w przypadku gdy spełnione są wymogi do zastosowania ulgi Innovation Box. Skorzystanie z tej uli dotyczy między innymi podatników, którzy są właścicielami, współwłaścicielami, użytkownikem lub posiadaczem prawa do korzystania z kwalifikowanych praw własności intelektualnej. Załącznik ten uzupełnia się wyłącznie w przypadku przedsiębiorców rozliczających się według zasad ogólnych lub za pomocą podatku liniowego. W związku z czym, załącznik ten dotyczy wyłącznie deklaracji PIT-36 i PIT-36L (nie obejmuje PIT-28). Dodatkowo ulgę tę należy uwzględnić w załączniku PIT/B.

Więcej w tym temacie opisujemy w artykule: Ulga IP Box – na jakich zasadach jest przyznawana?

Załącznik PIT/M - przychody małoletnich dzieci

Załącznik PIT/M składa się wyłącznie gdy dochód osiągnięty przez małoletnie dziecko powinien być doliczony do dochodów rodziców (opiekunów). Załącznik ten składa się wyłącznie z deklaracją PIT-36. Tak więc w przypadku gdy rodzice bądź sam rodzic rozlicza dochody na druku PIT-37 – to musi on zmienić deklaracje podatkową i w miejsce PIT-37 wypełnić PIT-36 oraz wliczyć na niej przychody małoletniego.

Więcej w tym temacie opisujemy w artykule: Jak rozliczyć w zeznaniu rocznym dochody małoletniego dziecka?

Odliczenie straty z działalności w zeznaniu rocznym

Odliczając stratę z lat ubiegłych podatnik musi pamiętać, że poza limitem maksymalnego odliczenia wartości straty z danego roku jest jeszcze jeden ważny warunek - stratę odlicza się wyłącznie od tego samego źródła. W praktyce oznacza to, że odliczenie straty z pozarolniczej działalności nie może przekroczyć dochodu z tej działalności - dokładny opis postępowania w takim przypadku znajduje się w temacie pomocy: Strata z lat ubiegłych - jak wprowadzić do systemu?

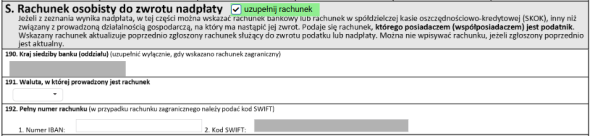

Jak wskazać rachunek do zwrotu nadpłaty podatku?

Rachunek bankowy na który ma zostać dokonany zwrot nadpłaty podatku wynikającej z zeznania rocznego można wskazać bezpośrednio w zeznaniu rocznym. Wówczas nadpłata zostanie zwrócona przelewem bezpośrednio na konto bankowe wskazane przez podatnika. Aby dodać rachunek należy kliknąć na akcje UZUPEŁNIJ RACHUNEK.

Zatem jeśli z rozliczenia rocznego wynika nadpłata, właściwy numer rachunku do zwrotu podatku należy wskazać w:

- części X. deklaracji PIT-28,

- części V. deklaracji PIT-36,

- części S. deklaracji PIT-36L.

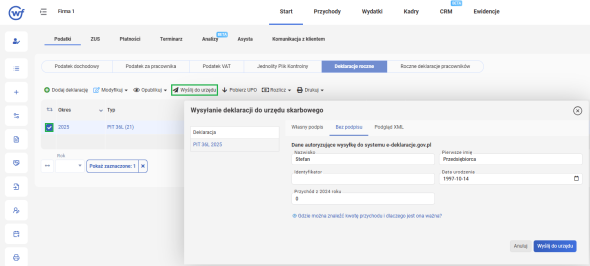

Wysyłka zeznania rocznego

Osoby fizyczne jak również wspólnicy spółek cywilnych/jawnych mogą wysyłać deklaracje roczną bez konieczności użycia podpisu elektronicznego prosto z systemu wFirma.pl. W tym celu należy przejść do zakładki START » PODATKI » DEKLARACJE ROCZNE następnie należy zaznaczyć sporządzone zeznanie i z menu wybrać opcję WYŚLIJ DO URZĘDU. W wyświetlonym oknie przejść do części BEZ PODPISU. Do autoryzacji potrzebna jest kwota przychodu z zeznania rocznego za 2024 rok (dla wysyłek dokonywanych w 2026 roku).

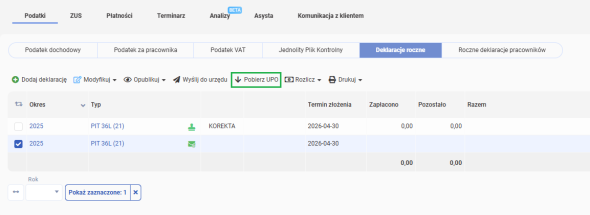

Po poprawnej wysyłce zeznania rocznego będzie możliwe pobranie UPO. W celu pobrania UPO należy oznaczyć zeznanie roczne i skorzystać z opcji POBIERZ UPO.

Oznaczenie zeznania rocznego jako wysłanego poza systemem

Podatnik, który zdecydował się na wysyłkę zeznania rocznego poza systemem, ma możliwość oznaczyć ten fakt w systemie. W tym celu należy wygenerować zeznanie roczne za dany rok poprzez START » PODATKI » DEKLARACJE ROCZNE » DODAJ DEKLARACJĘ (w deklaracji można uzupełnić dane zgodnie z tymi, które zostały wskazane na wysłanej poza systemem deklaracji).

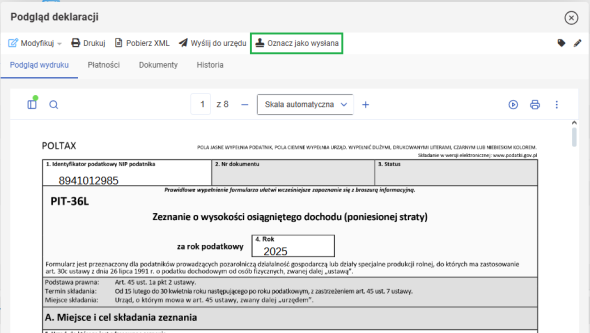

Następnie należy kliknąć na zeznanie i wybrać opcję OZNACZ JAKO WYSŁANA.

Pojawi się wówczas komunikat, który należy zaakceptować, aby zeznanie zostało oznaczone jako wysłane poza systemem.

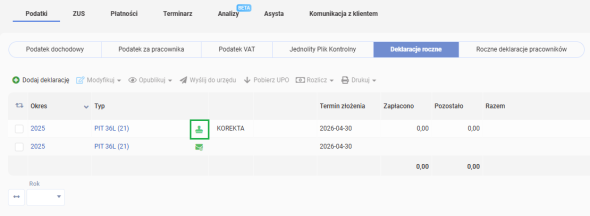

Po zaakceptowaniu komunikatu przy zeznaniu rocznym pojawi się ikona pieczęci, która informuje o fakcie oznaczenia zeznania jako wysłanego poza systemem.

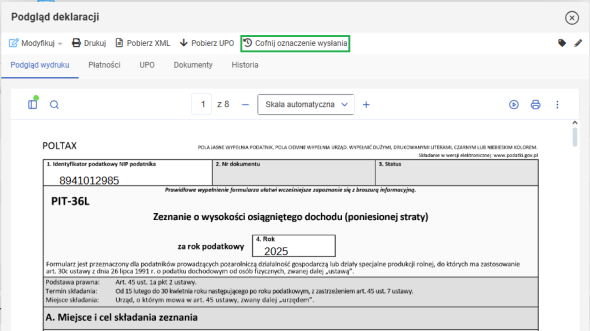

Użytkownik może jednak tą akcję cofnąć, wówczas należy kliknąć a zeznanie i wybrać opcję COFNIJ OZNACZENIE WYSŁANIA.

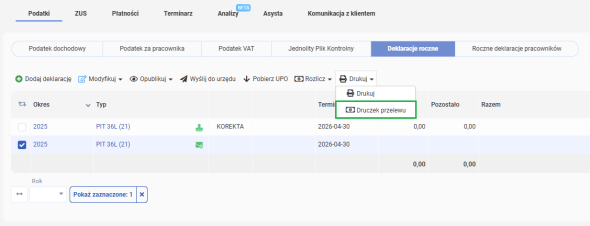

Druczki przelewu na podatek i rozliczenie płatności

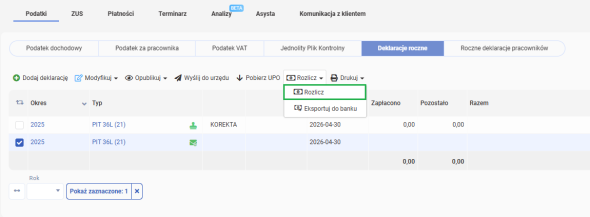

Po faktycznym opłaceniu zeznania rocznego należy za pomocą opcji ROZLICZ oznaczyć ją jako opłaconą. W przeciwnym razie zostanie uwzględniona w nieuregulowanych zobowiązaniach.

W systemie wfirma.pl możliwe jest również wygenerowanie druczków przelewu do zeznania rocznego z uzupełnionymi danymi płatnika oraz właściwego US. W tym celu należy zaznaczyć odpowiednią deklarację roczną i z górnego menu wybrać opcję DRUKUJ » DRUCZEK PRZELEWU.

Informację o rozliczeniu deklaracji wprowadza się do systemu poprzez zaznaczenie odpowiedniego zeznania rocznego i wybranie opcji ROZLICZ.

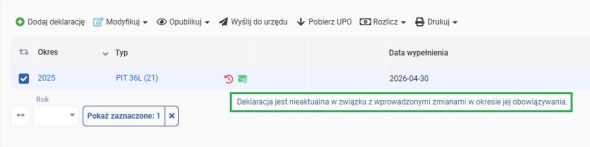

Informacja o aktualności deklaracji

Po zaksięgowaniu transakcji mającej wpływ na wysokość podatku dochodowego, która została wykazana w wysłanym zeznaniu rocznym, w zakładce START » PODATKI » DEKLARACJE ROCZNE pojawi się okienko ze strzałką informującą o nieaktualności deklaracji. Strzałka będzie umiejscowiona w wierszu danego zeznania obok koperty, która pozwala na śledzenie statusu wysyłki.

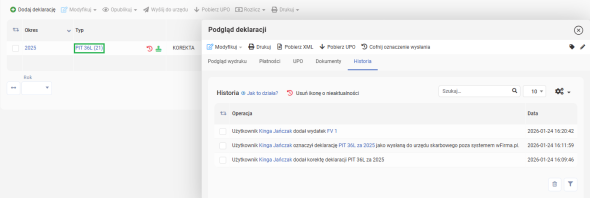

Historia aktywności mających wpływ na nieaktualność zeznania rocznego

W przypadku pojawienia się ikony o nieaktualności deklaracji użytkownik ma możliwość podglądu historii aktywności i zweryfikowania jakie zdarzenia spowodowały zmiany mające wpływ na nieaktualność deklaracji rocznej.

Aby zweryfikować historię aktywności należy przejść do zakładki: START » PODATKI » DEKLARACJE ROCZNE, gdzie należy kliknąć w nazwę miesiąca, dla którego użytkownik chce zweryfikować historię aktywności.

W nowo otwartym oknie należy kliknąć w podzakładkę HISTORIA, gdzie wyświetlone zostaną logi aktywności użytkownika, które miały wpływ na nieaktualność danego wyliczenia.

W logach aktywności znajdują się informacje o:

- użytkowniku, który wykonał daną operację,

- rodzaj operacji wykonanej w systemie,

- data wykonania.