System wfirma.pl automatycznie ustala wysokość miesięcznego podatku dochodowego na podstawie wprowadzonych przychodów, kosztów i płatności składek ZUS do systemu. Zaliczka na podatek dochodowy może być generowana miesięcznie lub kwartalnie w zależności od ustawień w systemie.

Jak wyliczyć zaliczkę na podatek dochodowy?

Wyliczenie zaliczki dla działalności jednoosobowej

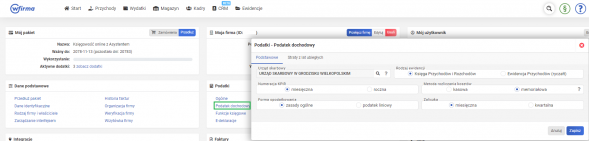

Przed wygenerowaniem pierwszej zaliczki w przypadku jednoosobowej działalności gospodarczej należy uzupełnić podstawowe informacje w zakładce USTAWIENIA » PODATKI » PODATEK DOCHODOWY zgodnie ze stanem faktycznym.

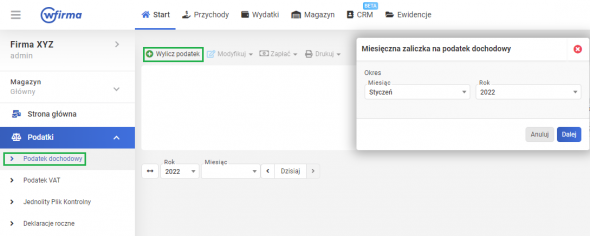

W celu wyliczenia zaliczki na podatek dochodowy należy przejść do zakładki START » PODATKI » PODATEK DOCHODOWY » WYLICZ PODATEK.

Zaliczki na podatek dochodowy należy wyliczać i opłacać do 20. dnia każdego miesiąca za miesiąc poprzedni. Natomiast zaliczka kwartalna powinna zostać uregulowana do 20. dnia miesiąca, który następuje po kwartale, za który została naliczona. Jeśli 20. dzień wypada w dzień wolny od pracy, to termin przesuwa się na kolejny dzień roboczy.

Wyliczenie zaliczki dla wspólników spółki cywilnej

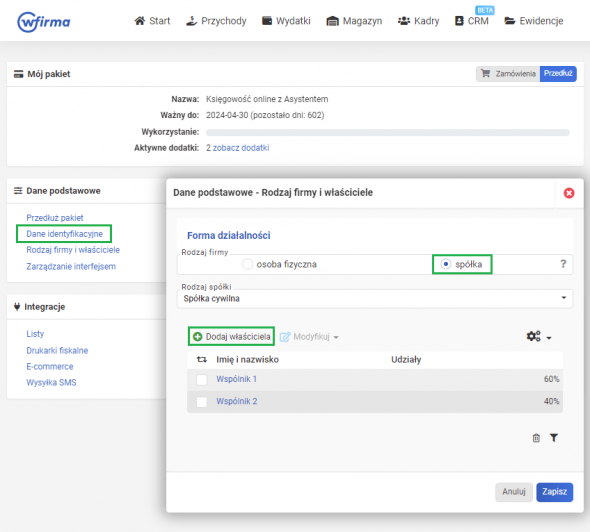

Przed wyliczeniem pierwszej zaliczki w przypadku spółki cywilnej należy dostosować ustawienia w zakresie rodzaju działalności, w tym celu należy przejść do USTAWIENIA » DANE PODSTAWOWE » RODZAJ FIRMY I WŁAŚCICIELE wybierając w polu RODZAJ DZIAŁALNOŚCI opcję SPÓŁKA i w kolejnym kroku wybrać RODZAJ SPÓŁKI - SPÓŁKA CYWILNA. Następnie za pomocą opcji DODAJ WŁAŚCICIELA należy wprowadzić dane wspólników spółki oraz udział jaki posiadają w spółce.

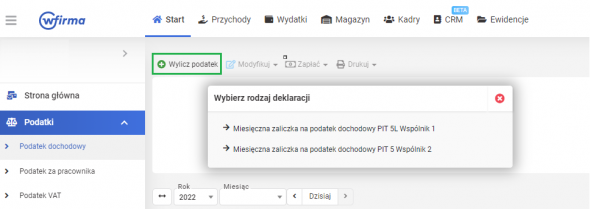

Następnie po dostosowaniu ustawień zaliczkę wylicza się poprzez START » PODATKI » PODATEK DOCHODOWY » WYLICZ PODATEK wybierając wspólnika, za którego liczona jest zaliczka.

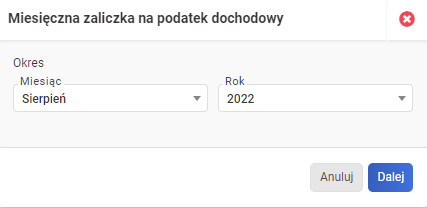

Następnie pojawi się okno, w którym należy wybrać okres, za który liczona jest zaliczka.

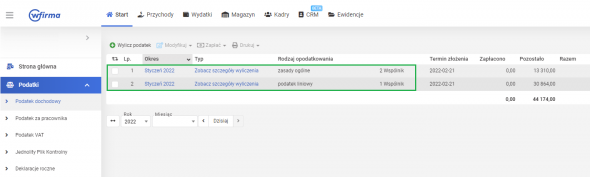

Po wygenerowaniu zaliczek dla wszystkich wspólników będą one widoczne na liście ze wskazaniem, formy opodatkowania oraz kwoty należnego podatku w stosunku do udziałów, które posiada dany wspólnik.

Kwota zmniejszająca podatek - wyliczenie zaliczki od rozliczenia za czerwiec/ II kwartał 2022

W związku ze zmianą wyliczenia zaliczki na podatek dochodowy na zasadach ogólnych na skutek Polskiego Ładu 2.0 począwszy od rozliczenia za czerwiec/ II kwartał 2022 roku obowiązuje obniżona stawka 12%, która ma zastosowanie do przekroczenia pierwszego progu podatkowego tj. kwoty 120.000 zł, która uległa podwyższeniu (w 2021 roku wynosiła 85.528 zł), po przekroczeniu tegoż progu nadwyżka opodatkowana jest stawką 32%. Skalę podatkową od 2022 roku przedstawia poniższa tabela:

Podstawa obliczenia podatku w złotych | Podatek wynosi | ||

ponad | do | ||

120.000 | 12% minus kwota zmniejszająca podatek (3.600) | ||

120.000 | 10.800 + 32% nadwyżki ponad 85 528 zł | ||

Kwota zmniejszająca podatek - wyliczenie zaliczki do rozliczenia za maj/ I kwartał 2022

W związku ze zmianą wyliczenia zaliczki na podatek dochodowy na zasadach ogólnych od 2022 roku w dalszym ciągu obowiązuje stawka 17%, która obowiązuje do przekroczenia pierwszego progu podatkowego tj. kwoty 120.000 zł, która uległa podwyższeniu (w 2021 roku wynosiła 85.528 zł), po przekroczeniu tegoż progu nadwyżka opodatkowana jest stawką 32%. Skalę podatkową od 2022 roku przedstawia poniższa tabela:

Podstawa obliczenia podatku w złotych | Podatek wynosi | ||

ponad | do | ||

120.000 | 17% minus kwota zmniejszająca podatek (5.100) | ||

120.000 | 15.300 + 32% nadwyżki ponad 85 528 zł | ||

Składki ZUS a zaliczka na podatek dochodowy

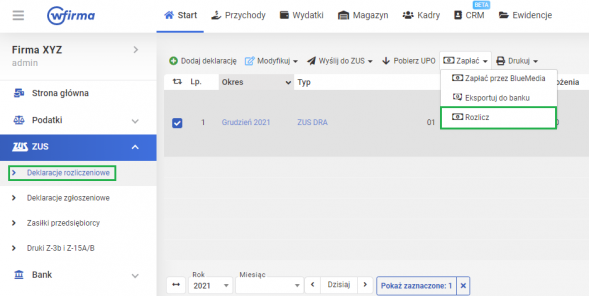

Aby zaliczka została prawidłowo wyliczona, opłacone w danym okresie składki ZUS należy rozliczyć w systemie. W tym celu należy przejść do zakładki START » ZUS » DEKLARACJE ROZLICZENIOWE, zaznaczyć opłaconą deklarację i w górnym menu wybrać opcję ROZLICZ. Jako datę płatności należy wprowadzić faktyczny termin zapłaty, ponieważ ze względu na tę datę składki będą uwzględniane przy wyliczaniu zaliczki za dany okres.

W sytuacji gdy deklaracje ZUS nie są tworzone w systemie wówczas odliczenia składek można dokonać bezpośrednio przy wyliczaniu zaliczki na podatek dochodowy. Więcej informacji na ten temat w artykule: Wprowadzanie składek ZUS wyliczonych poza systemem wfirma.pl.

W zależności od stosowanej formy opodatkowana schemat wyliczenia zaliczki nieco się różni. Więcej informacji na ten temat znajduje się tutaj:

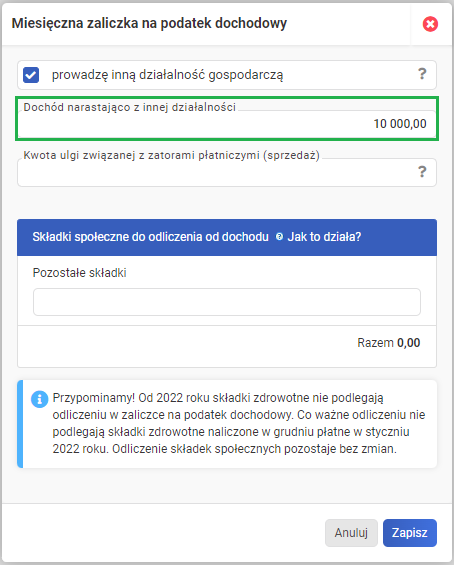

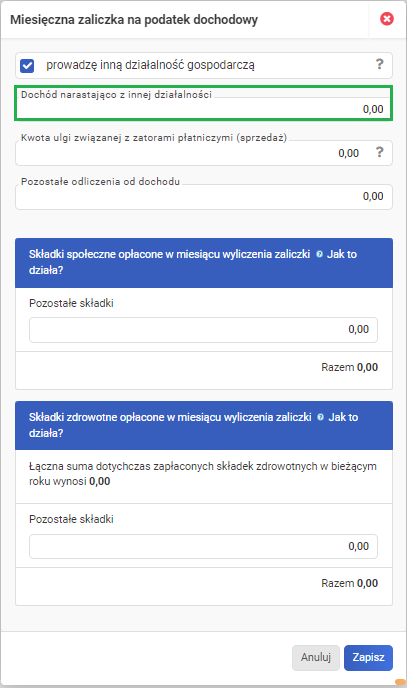

Jak wprowadzić dochód z innej działalności

W przypadku uzyskiwania dochodów z różnych działalności, przykładowo z indywidualnej działalności oraz dodatkowo ze spółki cywilnej opodatkowane tą samą formą, przedsiębiorca powinien wyliczyć jedną wspólną zaliczkę na podatek dochodowy. Aby uzupełnić dochód osiągany z innej działalności gospodarczej, podczas wyliczania zaliczki na podatek w systemie należy zaznaczyć okienko PROWADZĘ INNĄ DZIAŁALNOŚĆ GOSPODARCZĄ. Wówczas uaktywni się okno pozwalające podać dochód narastająco z innej działalności.

Wprowadzenie dochodu z innej przy opodatkowaniu na zasadach ogólnych

Wprowadzenie dochodu z innej przy opodatkowaniu liniowym

Ulga na złe długi w PIT (zatory płatnicze) przy wyliczaniu zaliczki na podatek dochodowy

Od stycznia 2020 roku obowiązuje ulga na zła długi w podatku dochodowym związana z przeciwdziałaniem zatorom płatniczym, która powoduje:

- u wierzyciela prawo do pomniejszenia podstawy opodatkowania podatkiem dochodowym o kwotę netto wierzytelności zaliczonej do przychodów w zeznaniu rocznym składanym za rok podatkowy, w którym nie została uregulowana lub zbyta w terminie 90 dni od upływu terminu płatności za fakturę, rachunek lub umowę;

- u dłużnika obowiązek powiększenia podstawy opodatkowania podatkiem dochodowym o kwotę netto zobowiązania w zeznaniu rocznym składanym za rok podatkowy, w którym nie została uregulowana lub zbyta w terminie 90 dni, licząc od kolejnego dnia następującego po terminie płatności wskazanym na fakturze (rachunku) lub umowie.

Ulga na ze długi PIT po stronie wierzyciela

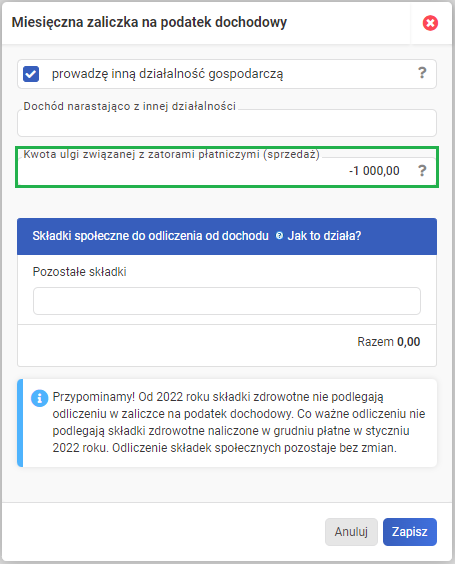

Użytkownik, który ma możliwość skorzystania z ulgi na złe długi i występuje w tej sytuacji jako wierzyciel może pomniejszyć podstawę opodatkowania podatkiem dochodowym o kwotę netto nieuregulowanej należności na etapie generowania zaliczki na podatek dochodowy wpisując w polu KWOTA ULGI ZWIĄZANEJ Z ZATORAMI PŁATNICZYMI (SPRZEDAŻ) kwotę netto powstałej wierzytelności.

W sytuacji gdy kontrahent nie dokonał płatności w terminie 90 dni od dnia upływu terminu płatności na fakturze, wartość ulgi należy wprowadzić w wartości dodatniej - podstawa opodatkowania zostanie zmniejszona o kwotę ulgi.

Jeżeli kontrahent ureguluje fakturę która objęta została ulgą na złe długi, to podczas wyliczania zaliczki na podatek za miesiąc w którym nastąpiła płatność należy kwotę ulgi wprowadzić w wartości ujemnej - podstawa opodatkowania zostanie powiększona o kwotę ulgi.

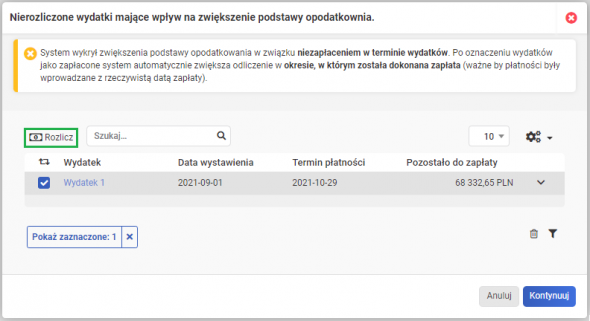

Ulga na złe długi PIT po stronie dłużnika

Po stronie dłużnika ulga na złe długi uwzględniana jest w zaliczce na podatek dochodowy automatycznie jeżeli wydatek nie zostanie oznaczony jako zapłacony przed upływem 90. dni od terminu płatności z faktury. Wówczas przy generowaniu zaliczki na podatek dochodowy pojawi się okno z nierozliczony fakturami, które będą powiększały podstawę opodatkowania a tym samym zaliczkę na podatek dochodowy w danym okresie. Z tego miejsca istnieje możliwość rozliczenia wydatku, jeżeli dokument został rzeczywiście opłacony poprzez zaznaczenie pozycji i wybranie z górnego menu opcji ROZLICZ.

Więcej informacji na temat działania ulgi na złe długi w podatku dochodowym w systemie znajduje się w artykule: Ulga na złe długi w podatku dochodowym (zatory płatnicze)

Po uregulowaniu zobowiązania w kolejnym miesiącu system automatycznie uwzględni wydatek ponownie podczas wyliczania zaliczki dzięki czemu podstawa opodatkowania a tym samym wysokość zaliczki ulegnie zmniejszeniu.

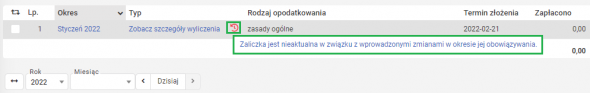

Nieaktualność wyliczonej zaliczki

W sytuacji gdy po wyliczeniu zaliczki na podatek dochodowy w okresie którego dotyczy zaliczka dokonane zostały zmiany w systemie, to przy odpowiedniej zaliczce pokaże się znaczek:

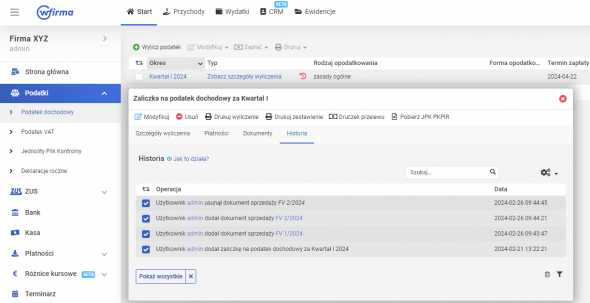

Historia aktywności mających wpływ na nieaktualność zaliczki na podatek

W przypadku pojawienia się ikony o nieaktualności deklaracji użytkownik ma możliwość podglądu historii aktywności i zweryfikowania jakie zdarzenia spowodowały zmiany mające wpływ na nieaktualność zaliczki na podatek.

Aby zweryfikować historię aktywności należy przejść do zakładki: START » PODATKI » PODATEK DOCHODOWY, gdzie należy kliknąć w nazwę miesiąca, dla którego użytkownik chce zweryfikować historię aktywności. W nowo otwartym oknie należy kliknąć w podzakładkę HISTORIA, gdzie wyświetlone zostaną logi aktywności użytkownika, które miały wpływ na nieaktualność danego wyliczenia.

W logach aktywności znajdują się informacje takie jak:

- który użytkownik wykonał daną operację,

- rodzaj zdarzenia,

- data wykonania.