W jaki sposób wprowadzić prywatny samochód będący współwłasnością małżeńską do ewidencji środków trwałych?

Samochód musi być użytkowany w działalności gospodarczej, aby móc wpisać go do ewidencji środków trwałych. Dodatkowo męża/żonę powinna łączyć wspólnota majątkowa z małżonkiem, który nie prowadzi działalności gospodarczej (lub jeśli prowadzi działalność gospodarczą to nie wykorzystuje tego samochodu do celów z nią związanych - jeden samochód nie może być, co do zasady środkiem trwałym w dwóch działalnościach). Jeżeli założenia są spełnione, można zaliczyć samochód do środków trwałych.

- 225 tys. zł – dla pojazdów elektrycznych i napędzanych wodorem;

- 150 tys. zł – dla pozostałych pojazdów, jeżeli ich emisja CO2 jest mniejsza niż 50 g/km (zgodnie z danymi w Centralnej Ewidencji Pojazdów);

- 100 tys. zł – dla pojazdów, których emisja CO2 jest równa lub wyższa niż 50 g/km (dotyczy to większości aut spalinowych i tradycyjnych hybryd).

W związku z tym, dla samochodów o wartości początkowej powyżej właściwego dla nich progu, system automatycznie ujmuje odpisy amortyzacyjne w kosztach w proporcji do tego limitu.

Jak dodać samochód będący współwłasnością do środków trwałych?

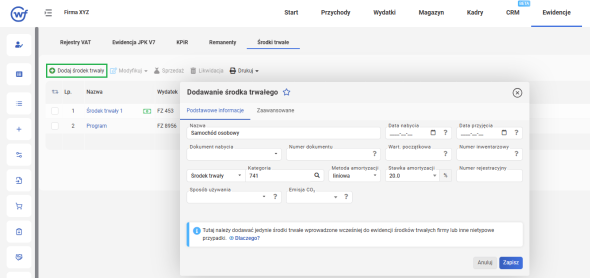

W celu wprowadzenia środka trwałego należy przejść do zakładki EWIDENCJE » ŚRODKI TRWAŁE » DODAJ ŚRODEK TRWAŁY.

W pojawiającym się oknie należy uzupełnić dane, w tym określić kategorię środka trwałego:

- dla samochodów osobowych - 741 (ze stawką amortyzacji 20% lub 40% przy samochodach używanych),

- dla samochodów ciężarowych - 742.

Podstawą amortyzacji jest cena nabycia. Obejmuje ona kwotę należną sprzedającemu (z faktury lub umowy), powiększoną o koszty związane z zakupem poniesione do dnia przekazania pojazdu do używania (np. opłaty rejestracyjne, transport, ubezpieczenie w drodze).

Jeżeli ustalenie ceny nabycia nie jest możliwe (np. brak dokumentu przy przekazaniu prywatnego auta do firmy), wartość początkową ustala się w wysokości wartości rynkowej z dnia wniesienia pojazdu do ewidencji środków trwałych. Wartość tę określa się na podstawie cen stosowanych w obrocie rzeczami tego samego rodzaju i gatunku, z uwzględnieniem ich stanu i stopnia zużycia (np. na podstawie wyceny Eurotax lub średnich cen z portali ogłoszeniowych – zaleca się zachowanie zrzutu ekranu lub wydruku jako dowód dla organu podatkowego).

Dodatkowo należy dokonać wyboru:

- sposobu przeznaczenia pojazdu w działalności (o czym więcej poniżej),

- Emisji CO2 - w przypadku pojazdów osobowych lub ciężarowych z definicją "poniżej 3,5 tony bez VAT-1/VAT-2"

- poniżej 50g/km - system zastosuje limit amortyzacji 150 tys.

- 50g/km i powyżej - system zastosuje limit amortyzacji 100 tys.

- co wpłynie na sposób odliczenia VAT oraz kosztów od wydatków związanych z pojazdem.

Sprawdź instrukcję - Gdzie można znaleźć emisję CO2 dla pojazdu?

Sprawdź w naszym kalkulatorze emisji CO2 - » link do kalkulatora «

Samochód osobowy można wykorzystywać na dwa sposoby:

- prywatnie i w działalności - odliczenie 50% VAT oraz 75% wydatków eksploatacyjnych w kosztach podatkowych,

- tylko w działalności - odliczenie 100% VAT oraz 100% wydatków eksploatacyjnych w kosztach podatkowych (wymaga prowadzenia kilometrówki, zgłoszenia pojazdu na druku VAT-26 oraz stworzenia regulaminu używania pojazdu w firmie).

W przypadku pojazdów ciężarowych dla celów podatkowych należy zdefiniować czy pojazd jest o masie całkowitej:

- powyżej 3,5 tony, bądź poniżej 3,5 tony, ale posiada VAT-1/VAT-2 - przysługuje odliczenie VAT 100% i 100% kosztów eksploatacyjnych, bez obowiązku prowadzenia kilometrówki dla celów VAT,

- poniżej 3,5 tony bez VAT-1/VAT-2 - w tym przypadku należy dodatkowo wskazać sposób użytkowania pojazdu:

- prywatnie i w działalności - odliczenie 50% VAT oraz 75% wydatków eksploatacyjnych w kosztach podatkowych,

- tylko w działalności - odliczenie 100% VAT oraz 100% wydatków eksploatacyjnych w kosztach podatkowych (wymaga prowadzenia kilometrówki, zgłoszenia pojazdu na druku VAT-26 oraz stworzenia regulaminu użytkowania pojazdu w firmie).

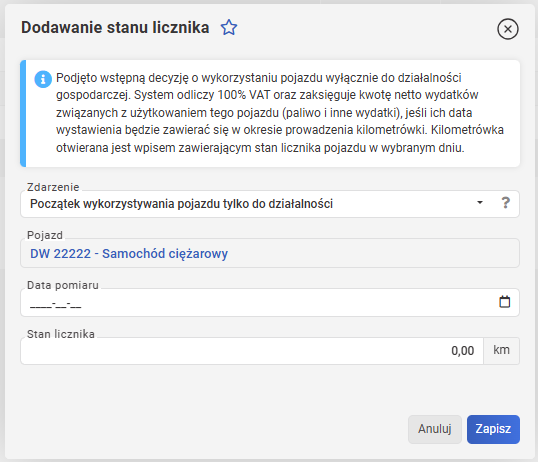

W przypadku użytkowania pojazdu TYLKO W DZIAŁALNOŚCI wyświetli się dodatkowe okno, w którym należy uzupełnić aktualny stan licznika oraz datę pomiaru:

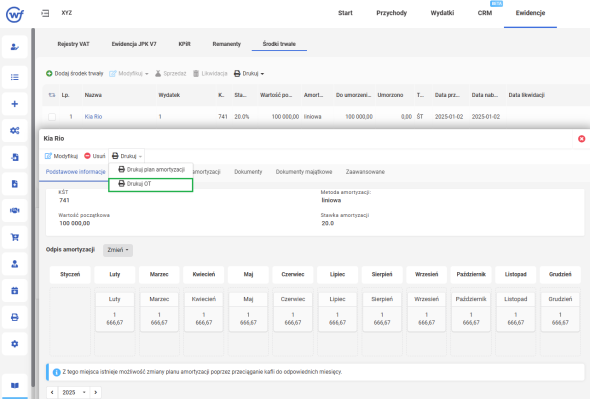

W KPiR w kolumnie - Pozostałe wydatki co miesiąc automatycznie księgowane będą odpisy amortyzacyjne, zgodnie z planem amortyzacji, który można zobaczyć w zakładce EWIDENCJE » ŚRODKI TRWAŁE, po kliknięciu na nazwę środka trwałego.

Samochód będący współwłasnością - drukowanie OT

System po dodaniu samochodu prywatnego do środków trwałych automatycznie wygeneruje dokument OT, który można wygenerować z zakładki EWIDENCJE » ŚRODKI TRWAŁE poprzez kliknięcie na dany środek trwały i przejście do zakładki DOKUMENTY MAJĄTKOWE. Następnie należy zaznaczyć wygenerowane OT i wybrać opcję DRUKUJ.

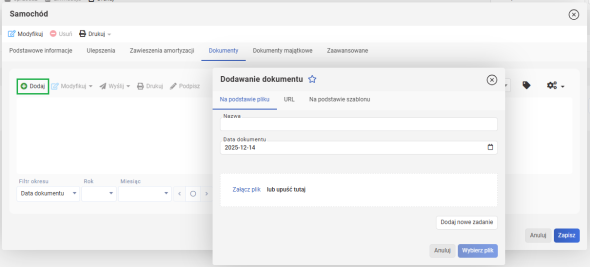

Pod wydruk OT trzeba podpiąć kopię dokumentu zakupu samochodu bądź jego wycenę. Dokument taki można załączyć w oknie szczegółów środka trwałego w podzakładce DOKUMENTY, korzystając z opcji DODAJ » NA PODSTAWIE PLIKU.

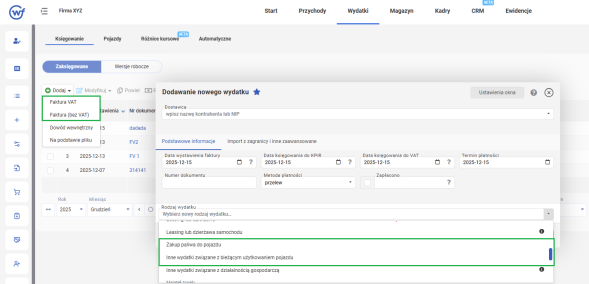

Samochód będący współwłasnością - księgowanie wydatków

Poniesione koszty dotyczące bieżącej eksploatacji samochodu (np. paliwo, myjnia, czy części do samochodu) stanowią koszty uzyskania przychodów, które księguje się w zakładce WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT lub FAKTURA (BEZ VAT) jako rodzaj wydatku: Zakup paliwa do pojazdu lub Inne wydatki związane z bieżącym użytkowaniem pojazdu.